Утрата рыночной роли

REIT (Real Estate Investment Trusts) — это ключевой инструмент для демократизации инвестиций в крупную коммерческую недвижимость. Благодаря налоговой льготе, REIT позволяли инвесторам получать стабильный пассивный доход (до 5% в валюте и до 10% в тенге), который ранее облагался налогом только один раз на уровне конечного инвестора (10% ИПН).

Однако вступление в силу нового Налогового кодекса с 2026 года создает прямую угрозу существованию этого сегмента.

REIT в Казахстане: Активы под ударом

Рынок REIT в Казахстане находится на начальной стадии развития, но уже имеет крупные фонды, чьи активы напрямую зависят от налогового режима. Их наличие доказывает, что инструмент успешно функционировал в прежних условиях.

Ключевые действующие фонды

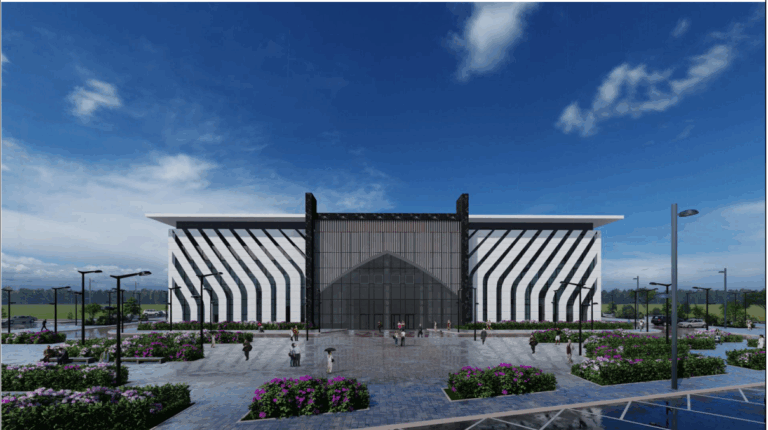

Самым известным и публичным примером, работающим на площадке Международного финансового центра «Астана» (МФЦА), является:

| Фонд | Юрисдикция | Основные активы (управляемые объекты) | Категория активов |

| REIT TSPG | МФЦА (AIFC) | Торговый центр Dostyk Plaza (Алматы) | Торговая недвижимость Класса А |

Объекты под управлением: Фонд владеет знаковым объектом — ТЦ Dostyk Plaza. Именно такие активы генерируют чистый арендный доход, который будет облагаться 20% КПН, если поправки вступят в силу. Помимо публичных REIT, на рынке (включая национальную юрисдикцию и МФЦА) оперируют более 13 фондов недвижимости с совокупным объемом активов порядка 120 млрд тенге, управляющие крупными офисными, логистическими и торговыми центрами.

Двойное налогообложение: Рост нагрузки до 30%

Главная проблема: новый Кодекс меняет правила, вводя 20% Корпоративного подоходного налога (КПН) на арендные доходы на уровне самого Фонда, отменяя прежнюю льготу.

Это приводит к катастрофическому двойному налогообложению:

1. Налог на уровне Фонда: 20% КПН от операционной прибыли.

2. Налог на уровне Инвестора: Оставшаяся часть дохода облагается 10% Индивидуального подоходного налога (ИПН) при выплате дивидендов.

Фактическая налоговая нагрузка на прибыль от недвижимости для инвестора вырастает до 30% и более. По словам CEO Fonte Capital Ltd Ержана Мусина, поправки фактически сводят интерес управляющих компаний к созданию новых REIT к нулю.

Реформа, направленная на фискальное ужесточение, рискует полностью затормозить развитие одного из самых перспективных инструментов на фондовом рынке Казахстана.

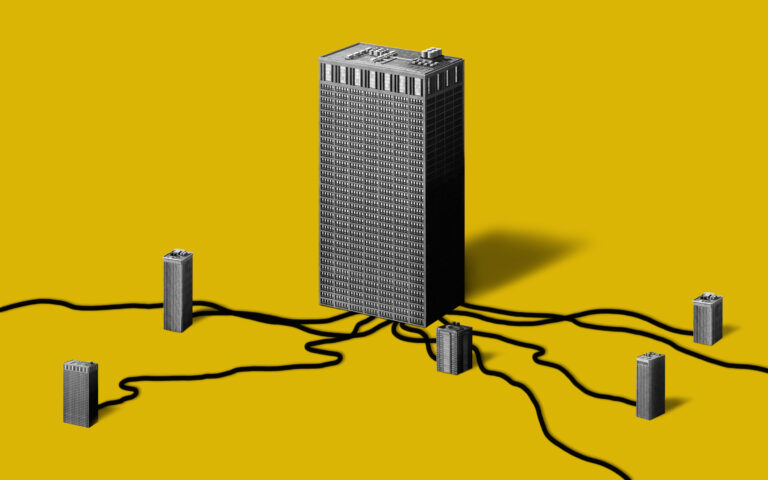

Такое ужесточение делает казахстанскую юрисдикцию неконкурентоспособной. Управляющим компаниям становится экономически целесообразнее открывать фонды в зарубежных юрисдикциях, что ведет к потере потенциала для привлечения иностранных инвестиций.

Что предлагает индустрия: Защита конкурентоспособности

Финансовая отрасль, в лице Ассоциации финансистов Казахстана (АФК), активно выступает против этого изменения и призывает сохранить международный принцип сквозного налогообложения.

Текущая проблема (с 2026 г.): Налог взимается сначала на уровне фонда (20% КПН от арендного дохода), а затем с конечного инвестора при выплате дивидендов. Это приводит к значительному сокращению чистой доходности и делает инвестиции невыгодными.

Предложение индустрии: Освободить фонд от Корпоративного подоходного налога (КПН) на уровне компании, что соответствует мировой практике для пассивных инвестиционных фондов.

Суть предложения, переданного регуляторам:

- Отмена КПН для Фонда (0%): Сохранение Фонда как «налогово-прозрачного» инструмента, что является мировым стандартом.

- Налог только на Инвестора (10%): Обложение дохода только один раз — 10% ИПН при получении дивидендов.

| Модель Налогообложения | Нагрузка на Фонд (КПН) | Нагрузка на Инвестора (ИПН) | Совокупная Нагрузка |

| Новый Кодекс (Проблема) | 20% | ~10% | ~30% |

| Предложение Индустрии | 0% (Льгота) | 10% | ~10% |

Для сохранения инструмента REIT и его инвестиционной привлекательности, отрасль, в лице Ассоциации финансистов Казахстана (АФК), призывает сохранить принцип сквозного налогообложения и передала соответствующие предложения в Министерство национальной экономики и Парламент.

Основное требование — не облагать доход налогом дважды. Индустрия настаивает на применении международного подхода, при котором налогом облагается только конечный розничный инвестор (ИПН) при получении дивидендов.

Сохранение налоговой льготы на уровне фонда (КПН 0%) является ключевым условием для функционирования REIT как эффективного инструмента коллективных инвестиций в недвижимость во всем мире (США, Европа, развитые рынки). Отказ от этого принципа делает казахстанский рынок неконкурентоспособным и ведет к оттоку капитала в более лояльные юрисдикции.

Реализация этого предложения позволит устранить финансовые барьеры, сохранить высокую доходность REIT и обеспечить выполнение инструментом своей основной функции — демократизации доступа к инвестициям в крупную коммерческую недвижимость.

Вывод: Риторический Вопрос

Введение 30%-ной совокупной налоговой нагрузки ставит казахстанский рынок в неконкурентное положение и гарантирует отток институционального капитала в более лояльные юрисдикции. Готов ли регулятор пожертвовать долгосрочным развитием рынка коллективных инвестиций и ликвидностью фондового рынка ради краткосрочного увеличения налоговых поступлений, рискуя при этом потерять инструмент, который должен был стать ключевым для массового инвестора?